几近倒挂!碳酸锂创年内新低 上游厂商集体停产“避风头”

币灵灵财经 2024-11-15 02:13 977

“目前需求端还看不到反转迹象,储能近两月增速开始下降,明年一旦电动车增速放缓,市场情绪可能更悲观,”一位锂电上游厂商人士近日对记者坦言。

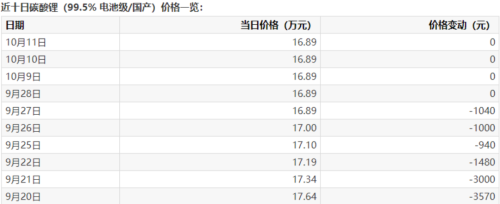

9月以来,碳酸锂价格不断回落,最低现货报价已经下探至17万元/吨以内,创下年内新低。根据SMM最新报价显示,10月11日电池级碳酸锂现货价格16.89万元/吨,连续多日维持这一水平。

在这一背景下,已有锂矿厂商开始停产检修,其中不乏盛新锂能和志存锂业这样的大厂。据记者从业内了解,不少云母矿提锂(品位较低)厂商由于成本接近倒挂,也加入停产行列。与此同时,自产率较低的厂商也身居其中。

业内预计,在供需双弱下,初步判断供应端减量相对更多,10月碳酸锂库存或进一步去化,短期内市场悲观情绪仍在发酵。

厂商停产避风头

“8月时候,我们对于2401的内部判断是肯定会破18万元,当时预期会试探15万元。目前看来,现货从8月至今的走势比当初预期更弱”,上述锂电上游人士近日对记者表示。

该人士提及的2401即为碳酸锂期货主力合约2401。该合约在9月27日一度下探至14.04万元/吨,创下历史新低。而在现货方面,自9月以来,碳酸锂现货价格也一路下滑。截至10月11日,SMM报价已经来到16.89万元/吨。实际上,自十月以来,该平台报价一直维持在这一水平上。

而生意社10月11日的电池级碳酸锂基准价为17万元/吨,与月初相比下降了-2.86%。另外上海钢联的报价则维持在17.85万元/吨水平。

从多个平台情况看来,碳酸锂现货价格基本处于17万元/吨左右。与期货价格一样,现货价格也基本处于年内最低水平。

在这一背景下,已经有不少锂盐厂商举起“停产”大旗以避风头。其中志存锂业在9月底便通知,为提高公司生产效率与稳定性,决定对部分基地设备于9月29日至10月25日进行检修。该公司预计10月碳酸锂减量3000吨左右。

对于停产行为,志存锂业方面随后解释,并无特别减产计划,此次检修属于按照惯例,而为了不影响整体供应,会轮留进行检修,从而保持产量的相对稳定。

盛新锂能也传出碳酸锂工厂停产检修。该公司近日表示,其致远锂盐工厂生产线由于投入运行时间较长,为进一步确保安全生产、提高生产效率和产品质量,公司近期将对该生产线进行正常检修,具体时间视生产线情况确定。据了解,致远锂业锂盐产能约为4万吨(碳酸锂2.5万吨,氢氧化锂1.5万吨)。

除了上述厂商,据SMM此前调研显示,还有两家拥有碳酸锂产线的企业在9月减产之后当前仍未恢复,预计总计影响约4000吨碳酸锂产量。该机构统计,9月国内碳酸锂产量为4.17万吨,环比减少7%。

逼近成本价格

实际上,停产检修的厂商不仅仅是上述厂商,据前述锂电上游人士还向记者透露,目前已有不少云母提锂厂商已宣告停产检修。原因在于,当前现货价格已经逼近云母提锂成本价。

云母提锂厂商江特机电曾在近期机构交流中作出假设:以22吨锂云母精矿对应1吨碳酸锂,中性条件下,按照锂云母精矿外购价格6000元/吨,原料成本为13.2万元/吨,锂云母加工成本为3.2万元/吨。以此计算,综合云母提锂生产1吨碳酸锂成本为16.4万元/吨。

以当前碳酸锂现货17万元/吨左右水平来看,已经与云母提锂成本不相上下。

前述人士还透露,受碳酸锂价格滑坡影响最大的,还有自给率不高、外购锂矿较多的锂盐厂商。对于上游澳矿端,SMM调研显示,由于国内锂盐厂商进口依赖性的存在,加之历史矿石结算机制周期滞后问题,导致矿石价格的跌价速度远远不及锂盐价格的下行速度。

从现货价格来看,截至10月10日,锂辉石精矿(CIF中国)现货报价跌至2300-2820美元/吨,均价报2560美元/吨,较2022年年底的5505美元/吨下跌2945美元/吨,跌幅达53.5%。

而电池级碳酸锂方面,当前16.89万元/吨的均价则较2022年年底的51.2万元/吨下跌34.3万元/吨,跌幅达66.99%。由此可见,海外锂辉石精矿的跌价速度较国内锂盐的跌幅要略逊一筹。

这也将直接导致国内锂盐厂商成本上涨,利润受到侵蚀。以盛新锂能为例,该公司虽然自身有锂资源储备,但是当前其上游锂资源的自给率接近20%左右,依旧需要通过外采锂精矿方式来保证其锂资源供应。

因此,随着上半年随着锂精矿价格较之往年上涨,盛新锂能营业成本也同比大涨189.25%。不过该公司在业绩会上表示,随着后续津巴布韦萨比星锂钽矿项目的投产,预计其锂资源自给率将提升至50%左右。

除了云母提锂以及锂矿外购之外,盐湖提锂似乎仍然较为“硬气”。此前某锂盐厂商内部人士曾向记者透露,盐湖提锂成本仅2万-3万元/吨,即便加上4万元的其他成本。不难看出,盐湖提锂有着非常明显的利润空间,而且盐湖提锂周期更短。

藏格矿业曾在机构调研中也表示,公司碳酸锂单吨销售成本控制在3万元左右,有较强的成本优势。“目前来看,自有资源锂盐厂看不到有停产挺价的理由,”前述锂电上游人士坦言。

短期供需料双弱

不过,在他看来,锂盐厂商最大的风险仍来自于下游需求。“下游给我反馈信息是,对明年电动车增速并不看好,悲观一点的认为没有增长,乐观则认为明年最多15%增速,所以整个锂电中下游环节至少年内不敢扩大生产规模或者补库,”他坦言。

正如上述人士所述,SMM调研也显示,后市动力端和储能端表现均差强人意,电芯环节和正极材料环节均以消耗自身的库存为主,难见显著的补货需求。

此前,产业链对于传统旺季仍抱有一定的需求提振预期,然而近期从正极材料端的实际表现看,9月中旬开始行业多数厂家均收到砍单预期,且后市10月排产均有不同程度的下滑。

而在供给端,业内预计,锂盐价格呈现跌势导致外采原料企业持续性亏损,将继续倒逼厂商减停产,且有龙头企业预期检修,预计10月产量或将环比继续下行。

此外,盐湖提锂方面未来也会出现变量,尽管相关厂商当前开工维持高位,但由于近期天气转冷,季节性因素影响下后续产量或逐步下行。

上海东证期货方面认为,在供需双弱下,初步判断供应端减量相对更多,即10月碳酸锂库存或进一步去化,短期内市场悲观情绪仍在发酵。