高股息资产逆市上涨!长期分红的高股息率股出炉

币灵灵财经 2024-11-24 07:08 1224

2024年以来,A股整体趋势向下,市场赚钱效应低迷。在此背景下,投资者偏好采取防御策略,大量资金从成长板块流出,并向高股息资产转移。近期,以煤炭、银行、公用事业等为代表的红利板块频频走高。

高股息资产逆市上涨

近期,A股市场走弱,但仍有部分个股逆势拉升,股价站上历史新高。

证券时报·数据宝统计,截至1月23日,除去北交所个股及上市不足1个月的次新股,共计33股年内股价创下历史新高,其中百亿以上市值个股有9只,占比27.27%,千亿以上市值权重股共计4只,分别为农业银行、中国海油、长江电力和陕西煤业,各自代表了银行、石油石化、公用事业和煤炭板块。

值得注意的是,上述个股普遍属于高股息资产。从2022年股息率看,潞安环能、陕西煤业、中国海油、淮北矿业股息率靠前,依次为16.91%、11.73%、8.45%、8.2%;农业银行、宁沪高速分列第五、第六位,两股均已连续多年分红且近五年股息率均不低于4%。

与此同时,上述多股属于红利板块,农业银行、陕西煤业、潞安环能、宁沪高速、淮北矿业均为上证红利指数成份股。

高股息指数跑赢市场

“高股息资产”,顾名思义,是指股息率较高的权益资产。这类资产一般属于较为成熟的价值型企业,具有稳定现金流,且高分红、低估值、波动不显著等特点,因此常被视为具有防御或固收类属性,往往能在市场调整期内产生超额收益。

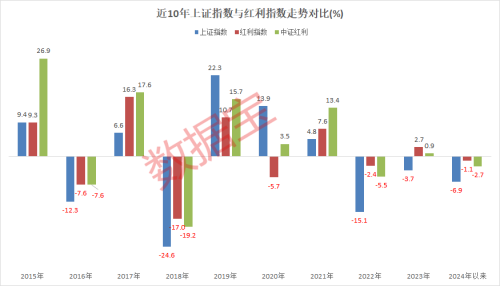

从指数表现来看,2024年以来,上证红利指数累计跌幅1.1%,中证红利指数累计跌幅2.7%,虽然均为下跌,但表现仍远远好于同期上证指数(跌幅6.86%)。将时间线拉长,在2015年~2024年的近10年中,除去2019年、2020年市场涨幅巨大的年份,其余年份红利指数表现均优于上证指数。

2024年以来,高股息资产为什么受到追捧?中信建投陈果认为,目前的市场实际上继续演绎了2023年下半年以来的低预期、低风险偏好以及高避险情绪的确定性胜率策略逻辑。高股息板块在2023年取得的超额收益实质上源于这种低景气环境下的高确定性胜率策略。

立足当前,东北证券表示,从换手率和成交额占比来看,红利指数拥挤度虽有提升,但并未脱离最近1年中枢水平;从风险溢价率和股债收益比来看,红利指数韧性较强,表现出良好的抗跌属性。

总分红金额逐年升高

近10年来,A股上市公司分红总额呈现逐年上升态势。数据显示,以固定报告期为准,2022年度共计3377家上市公司进行了现金分红,全年现金分红总额首次突破2万亿元,达到2.14万亿元,同比增长17.79%,再创历史新高。

A股分红逐年升高,主要得益于三个方面。

第一,A股盈利能力不断增强,期末可分配利润持续提升。数据显示,2019年以来,A股净利润持续增长,2022年归母净利润合计5.21万亿元,续创历史新高。

第二,政策引导上市公司积极分红。2008年以来,证监会多次修改上市公司现金分红相关规定。去年12月15日,证监会发布《上市公司监管指引第3号——上市公司现金分红(2023年修订)》,旨在提高上市公司分红比例,优化分红方式和节奏,督促上市公司切实履行分红承诺。

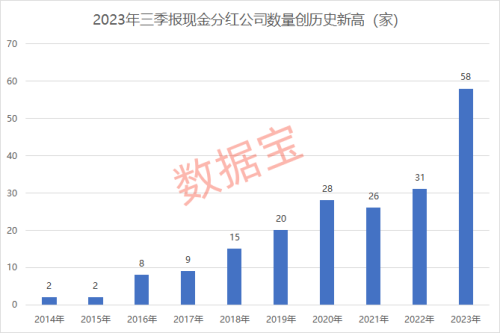

第三,上市公司分红次数增加。近年来,除年报分红外,上市公司在半年报、三季报等时间点亦增加了分红次数。统计数据显示,2023年半年报共有185家上市公司进行现金分红,相比2022年半年报增加约50%;2023年三季报共有58家上市公司分红,超过50家,为历史上首次。

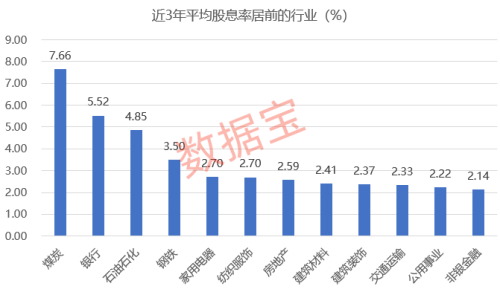

三大行业近3年平均股息率超4%

分行业看,煤炭、银行、石油石化、钢铁等传统行业分红最为积极,维持着较高的股息率。以近3年平均股息率衡量,煤炭、银行、石油石化股息率均在4%以上,分别为7.66%、5.52%、4.85%,稳居行业前三。值得注意的是,上述三大行业近3年股息率逐年提升,最新1年股息率均超过6%,投资价值彰显。

长期以来,煤炭行业为高分红、稳业绩的典范,近3年均处于行业股息率排名首位,最新1年达到8.61%,远超A股整体水平。统计数据显示,煤炭板块中,22股连续3年进行分红,占总体的六成左右。冀中能源、山煤国际、陕西煤业、中国神华近3年股息率均在10%以上。

从股息率变化来看,通信行业近3年股息率快速升高,由2020年末的0.6%跃升至2022年末的3.83%,排名从倒数第七升至全行业第四。在中国移动、中国电信两大运营商上市后,行业最新年度分红突破千亿元。

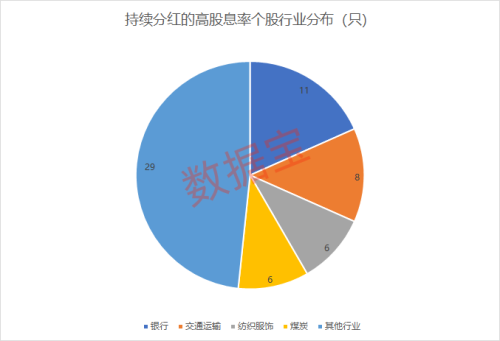

长期分红的高股息率股出炉

证券时报·数据宝统计,A股市场连续10年分红且近3年股息率均值在5%以上的个股共计60只,主要分布在银行、交通运输、纺织服饰、煤炭四大行业,均有5只以上个股上榜。其中,冀中能源、中国神华近3年股息率均值居前,分别为14.5%、10.19%。

冀中能源近3年股息率提升明显,公司自2020年以来已连续3年大额分红。其中2020年、2021年现金分红总额均超过了当年归母净利润,2022年股利支付率也高达80%左右。公司近期在投资者调研活动中表示,近年大比例分红主要是公司前几年的业绩有较大幅度的提升,基于回报股东的考虑,并在综合考量公司资金状况的条件下确定的分红方案。

中国神华2021年、2022年连续2年现金分红总额超过500亿元,居于煤炭行业首位。历史数据显示,公司已连续16年进行分红,其中13年分红总额超百亿元。中国神华表示,公司2022年~2024年以现金方式分配的利润不少于当年实现归母净利润的60%。

值得注意的是,名单中12股最新市值在百亿元以下,为稀缺的持续分红小盘股。数据显示,这些小盘股盈利能力快速提升。按近10年复合净利润增长率来看,这12股平均值达到13.67%,江山股份、鲁阳节能、百隆东方、天健集团增长率在20%以上。

红利主题基金表现稳定

基金市场方面,2023年,多只锚定红利指数的主动权益类基金获得正收益。其中,金鹰红利价值A单位净值增长率居首,高达34.25%;第二、第三位分别是中泰红利优选一年持有和华宝红利精选A,单位净值增长率依次为4.78%、3.87%。

根据基金四季报数据,金鹰红利价值A的重仓股在2023年股价走势稳定,平均涨幅高达35.02%,这些重仓股多数具备长期稳定分红的特征,其中中国核电近5年股息率均维持在2%以上。华宝红利精选A则是配置了一批如冀中能源、工商银行、交通银行等高股息资产,其基金经理唐雪倩表示,在国内短期流动性总体宽松,10年期国债收益全年低于3%的环境下,高股息资产为相应风险偏好的投资者提供了长期的配置价值。

此外,也有部分基金经理在去年三季度末瞅准时机,开始转向配置高股息资产。国泰浓益A从三季度开始降低股票仓位,并开始增加高股息品种配置比例,四季度则继续增加了高股息以及医药行业品种的配置,提高组合防御性。其基金经理樊利安表示,目前上证指数在3000点以下,A股市场有望出现震荡回升的走势,继续看好煤炭、石化、大银行、高速公路等高股息板块表现。

国金证券表示,从市场流动性看,在全球流动性收紧,新兴市场风险偏好下降的宏观背景下,红利类股票本身估值水平较低,就有短久期固收产品的属性。而美国短期内预计降息时机未到,降息预期较低,红利风格仍有较大的超额收益空间,不会有风格轮动的风险。

东北证券表示,短期来看,拥挤度上升较慢且绝对值仍在相对低位的泛红利股(股息率较高、存在供给垄断、现金流较稳定)行业或仍有补涨机会;中长期来看,红利股行情未完,高股息带来的避险护城河难以突破,当前配置胜率仍高,仍可作为配置底仓。