1月股基红黑榜:平均亏近14% TMT主题成为重灾区

币灵灵财经 2024-11-24 00:29 584

A股重要指数连续阴跌,已进入艰难模式。

1月,上证指数累计下跌6.27%,深证成指累计跌幅为13.77%,创业板指累计下跌16.81%。上证50、沪深300等大盘指数同样连续阴跌,小盘指数表现显著弱于大盘,中证500、中证1000、中证2000分别跌超13%、18%、20%。

31个申万一级行业中,仅有两个煤炭、银行上涨超6%。概念方面,人工智能指数、华为鸿蒙概念指数、元宇宙概念指数、芯片指数、半导体指数均暴挫超20%。医药指数、锂电池概念指数、光伏跌幅在20%上下。1月北向资金净流出约145亿元,然而2023年11月以来,北向资金净流出的速度放缓。

本次纳入统计的470只(AC份额合并计算)股票型基金1月的平均收益率为-13.85%。其中,仅不到20只基金获得正收益。

界面新闻综合收益率、波动率、择时与选股等维度对普通股票型基金进行评估,同时对上榜基金进一步筛选,剔除资产规模合计低于五千万,以及成立时间不超过1个月的基金,并排除非投资收益原因造成的净值上涨,整理1月红黑榜。

通过对这些基金进行长期跟踪,试图从中找到收益相对较高、风险相对较低,长期业绩优秀的基金。同时找出部分产品存在的潜在风险和问题,帮助投资者“避雷”。

下表为综合得分最高的10只股票型基金:

表:1月股票型基金红榜明细

红榜基金大多重仓了能源、银行和“中字头”个股,受益于周期性机会和结构性机会,在艰难模式下取得了一定收益。

招商基金贾成东4只基金上榜,1月收益率均超5%。招商行业精选最新持仓都配置了四大行、三大运营商和水电、石化、煤炭等。此外,贾成东2023年四季度明显降低仓位,持续提升了重仓持股集中度。4只产品持仓和策略整体相似,但其中3只破净,规模最大的招商产业精选年化回报-5.60%。

工银新蓝筹现由盛震山管理,该基金此前重仓房地产和能源,四季度持仓显示重仓能源和中字头个股。汇添富外延增长主题四季度增持了煤炭、有色、石油石化等行业,减持了地产、食品饮料、家电等行业。前海开源高股息100强以股息率为主要选股指标,持仓方面配置了高分红、高股息率个股。

表:1月股票型基金黑榜明细

TMT板块在1月变为重灾区,覆巢之下无完卵,黑榜上多只为相关主题基金。

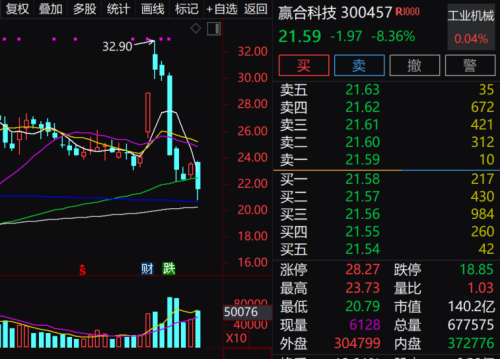

中银证券专精特新跌幅居前,基金成立于2022年9月,宋方云于2022年12月接管该基金。接管后,持仓变化大,从工业切换至TMT。2023年持续提升股票仓位超25%,最新仓位为87.45%,且调仓动作大,每季度重仓股更换均在半数左右。二季度大幅减仓了股价翻倍的天孚通信(300394.SZ),三季度大幅增持了的个股季度跌超20%。

付娟管理的申万菱信智能汽车净值接近腰斩,年化收益率为-19.67%。重仓汽车电子和汽车零部件,一直保持高仓位运作,2023年有在降低仓位,最新仓位仍为88.12%。同样地,景顺长城电子信息产业、国泰价值先锋仓位超90%。不同的是,两者均降低了重仓股持股集中度。嘉实互融精选重仓A股和港股医药,也同样是覆巢之下并无完卵。

招商证券表示,展望2月市场风格,以春节为分界点,节前ETF有望持续为A股贡献边际增量资金支撑大盘风格表现,在市场避险情绪较浓,叠加央企市值管理考核政策催化,大盘价值风格有望延续占优。节后随着1月业绩预告披露落地,市场进入经济数据和业绩真空期,临近3月政策预期升温,新的预期开始形成,资金开始着手新的布局,市场风险偏好或有望改善。

国金证券表示,随着稳增长政策的密集出台,经济修复进程有望加速,增量资金或重回抓反弹阶段。市场风格会趋于“蓝筹化”,沪指的中级行情不会缺席,建议在市场有效发力之前仍要控制好总体仓位适宜低吸,“中字头”绩优央企有望成为市场重新反弹的主要推动力。