定增透露名将调仓动向 朱少醒、李晓星、赵诣各有加仓举动 新能源成加仓重点

币灵灵财经 2024-11-25 01:58 986

今年以来,A股市场行业热点变化较快,基金经理调仓节奏也随之加快。据好买基金研究中心最新仓位测算报告,7月3日至7日当周,公募高仓位股票基金整体加仓0.22个百分点,当前仓位91.54%。其中,普通股票型基金仓位上升0.13个百分点,偏股混合型基金仓位上升0.25个百分点,当前仓位分别为92.82%和91.22%。

一方面,面对近期震荡反复的市场环境,不少基金经理选择了逆势捡拾优质筹码。例如,近期不少资金关注度不高但估值较为合理的板块受到了基金关注。从近期一些上市公司公告来看,诸如新能源板块的不少优质公司已进入明星基金经理的加仓名单。

另一方面,多数次新基金进入快速建仓阶段,不少成立不满3个月的次新基金净值出现波动迹象并取得了不错的业绩。

有业内人士坦言,“目前市场所处的底部区间可以说很大程度上帮我们解决了‘择时’的难题,当前A股已具备较高性价比。抢先成立建仓,可以更好地捕捉投资机遇。”

明星基金经理调仓

虽然公募基金二季报即将陆续披露,但最新披露的上市公司回购及定增公告,同样也揭开了部分明星基金经理最近的调仓动向。

例如,富国基金公告显示,朱少醒管理的富国天惠精选成长混合、孙彬管理的富国周期精选三年持有期混合分别斥资3513.05万元和5269.54万元,参与呈和科技的定增项目。从公开数据来看,朱少醒自去年四季度就买入呈和科技,并成为其前十大流通股股东。今年一季度,其管理的富国天惠精选成长混合再度增持69.3万股。

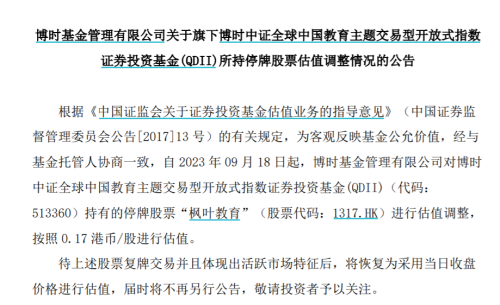

图片来源:富国基金管理有限公司关于旗下部分证券投资基金投资非公开发行股票的公告

银华基金李晓星管理的银华心佳两年持有期混合等多只基金则参与了金雷股份的定增。不过值得注意的是,定增后,截至6月19日,银华心佳两年持有期混合以251.63万股的持股数排在前十大股东的第十位。

值得一提的是,如果从金雷股份截至今年一季度末的股东名单来看,彼时银华心佳两年持有期混合排在第5位,持股数量约为363.2万股。也就是说,虽然参与了定增,但是实际的持股数量却减少了,可见李晓星或是卖出了未限售的持股,然后又通过定增买了回来。

另据泉果基金公告,由赵诣管理的泉果旭源三年持有参与了恩捷股份的非公开发行股票认购,认购数量约170.84万股,总成本为1.5亿元。此次定增前,该基金就已持有恩捷股份股票。据恩捷股份今年5月5日公告,截至5月4日,泉果旭源三年持有拥有该公司920.77万股股票,较一季度末增持约100万股,占公司总股本的1.03%,为第十大股东。

不过,也有些上市公司在股价波动中被明星基金经理减持。6月30日,赤峰黄金发布了相关回购公告,梳理可见,截至6月27日,相较于一季度末,韩创管理的大成新锐产业混合、大成睿景灵活配置混合,以及郑泽鸿管理的华夏能源革新股票均对该股进行了不同程度的减仓。

次新基金积极建仓

今年上半年,公募基金赚钱效应不尽如人意,受此影响,新基金发行情况略显寒意。数据显示,今年上半年,新成立的基金共有610只,规模共计5286.62亿元。

主动权益类基金中,仅有华安景气领航、易方达国企主题、招商社会责任、博时均衡优选募集规模接近或超过30亿元。由胡宜斌管理的华安景气领航是今年上半年募集规模最大的主动权益类基金,达54.53亿元。付浩和张晓宇管理的易方达国企主题、朱红裕管理的招商社会责任、曾豪管理的博时均衡优选募集规模均在30亿元上下。

对于公募基金而言,新基金建仓往往有6个月时间。不过,梳理次新基金最新净值情况发现,多只成立时间不满3个月的基金净值已发生较大变化。截至7月10日,招商优势企业C、广发成长领航一年持有A/C、光大保德信智能汽车主题C和金信优质成长等这几只今年新成立的主动权益类基金的收益率都超过了20%。

例如,黄飙管理的金信优质成长成立于4月12日,4月12日至7月10日,金信优质成长净值涨幅就超过20%。这意味着黄飙建仓速度较快,当前基金仓位或已较高。

黄飙一直推崇长期主义的投资逻辑。基于自身的学术背景与投研经历,黄飙的投资方向聚焦于具有科技属性和较高壁垒的成长股,专注于挖掘具备较高技术壁垒和持续迭代能力的科技成长公司。他表示,“我希望买入的标的多来自于未来市场体量够大、景气度可持续的行业,而半导体刚好满足这些条件,A股半导体板块估值就很少低过40倍PE。”黄飙解释称,半导体行业跟生物医药比较类似,人才在行业发展中起到至关重要的作用,需要具备较强的研发投入和业务操盘能力;因此,“新入局玩家”做半导体相对困难。

相较而言,也有多只成立时间不满3个月的基金自成立以来已出现幅度不小的亏损,如成立于5月11日的德邦稳盈增长C截至目前已出现超过14%的亏损。

新能源成加仓重点

值得注意的是,许多新能源领域上市公司成为明星基金经理近期的加仓重点。

6月30日,璞泰来发布的相关回购公告显示,多位明星基金经理管理的产品近期对璞泰来进行了加仓。截至6月21日,与一季度末相比,郑泽鸿管理的华夏能源革新股票、李瑞管理的东方新能源汽车混合、邢军亮管理的农银汇理新能源混合、冯明远管理的信澳新能源产业股票分别加仓该股929.7万股、923.2万股、586万股、524.8万股。

近日,泉果基金的公告也显示,赵诣管理的泉果旭源三年持有期混合参与了恩捷股份的非公开发行,共计认购该股170.84万股,总成本为1.5亿元。尽管2022年下半年以来恩捷股份连续下行调整,但今年一季度,赵诣却出手成为该股的前十大流通股东,并在近期加码。

无独有偶,过蓓蓓管理的汇添富中证新能源汽车产业二季度新晋成为先导智能的第八大流通股东;刘格菘、郑澄然管理的产品二季度也加仓了天合光能等。从机构调研情况来看,不少新能源公司近期也受到机构关注,诸如电气风电、亿纬锂能等。

好买基金研究中心的仓位测算报告也显示,截至7月7日,公募高仓位股票基金配置比例位居前三的申万一级行业是电力设备、医药生物和食品饮料,配置仓位分别为11.51%、9.25%和7.78%;基金配置比例居后的三个行业是纺织服装、钢铁和轻工制造,配置仓位分别为0.38%、0.47%和0.71%。

下半年哪个主线持续性较好?汇丰晋信投资总监陆彬认为,从基本面来看,新能源行业表现仍符合预期,不论是从1至5月新能源车的销量,还是从光伏、风电设备的装机量来看,很多细分行业的需求比想象中要好,现在是其投资价值较为凸显的时刻。