专业投资者正逆向而行?百亿私募越跌越买 仓位再次刷新年内新高

币灵灵财经 2024-11-26 18:48 1201

近来,市场悲观情绪加重,市场对积极的政策出现钝化反应。在此过程中,一批专业的机构投资者正在逆向而行。

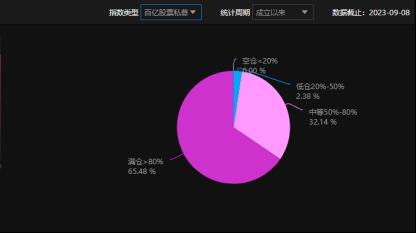

数据显示,截至9月8日,股票私募仓位指数为81.70%,依旧维持在高位运行,且连续2周站上80%大关。其中,百亿私募仓位再次刷新年内新高,继上周加仓8.6个百分点后,再次加仓2.38个百分点。满仓百亿私募占比65.48%,空仓百亿私募占比为零。这也意味着,越来越多的中等仓位百亿私募更倾向于将仓位加至满仓水平。

具体持仓动向上,有的百亿私募加大了顺周期配置比例;有的近期做了适当防守,持仓以泛科技赛道为主;也有百亿私募加仓了新能源汽车相关零部件龙头和受益于新能源行业巨大需求的电力元器件制造公司。

对于当下市场对积极的政策出现钝化反应,有百亿私募认为这种状况符合市场转折时期的特征:即悲观预期被放大、对利好政策阶段性视而不见。但从事实角度往后看,积极因素又在积累。要跳出当前悲观情绪,不必盲从,要更多从不确定性中去寻找确定性,战略期待,战术上保持耐力。

百亿私募仓位再刷新年内新高

近日,A股走势不及预期。但在此背景下,私募依旧不改乐观预期,坚持高仓位运行。私募排排网数据显示,截至9月8日,股票私募仓位指数为81.70%,较上周基本持平,私募仓位依旧维持在高位运行,并且已经连续2周站上80%大关。

其中,满仓(仓位>80%)的股票私募占比为62.14%,中等(50%≤仓位≤80%)仓位的股票私募占比为26.60%,而低仓位(20%≤仓位∠50%)和空仓(仓位<20%)的股票私募占比仅为10.81%和0.45%。

该数据显示出中等仓位的私募开始出现分歧,部分选择了加仓至满仓水平,另有一部分选择了降仓至低仓水平,使得满仓私募占比进一步提升。

同期,百亿、五十亿、二十亿、十亿、五亿规模的私募仓位指数分别为85.47%、71.58%、77.70%、81.33%和79.91%,除了五十亿规模私募外,其余规模私募依旧选择持续加仓,其中百亿私募仓位再次刷新年内新高。

继上周加仓8.6个百分点后,百亿私募再次加仓2.38个百分点,又一次刷新了年内新高,最近一次超过85.47%要追溯到去年10月21日。

具体来看,满仓百亿私募占比为65.48%,中等仓位百亿私募占比为32.14%,低仓百亿私募占比为2.38%,空仓百亿私募占比为零,越来越多的中等仓位百亿私募更倾向于将仓位加至满仓水平。

持仓动向

当前市场普遍感觉是确定性不足、缺乏明确方向。在此过程中,百亿私募们在如何布局?

百亿私募聚鸣投资则结合自下而上选股,加大了顺周期配置比例。“这个位置,继续看空的风险在提升,可以适度乐观一些。”

另一家知名私募在战略上长期依然以补短板、谋创新和争全球为核心基准点,针对库存周期见底和美联储加息即将结束,进行研究和投资机会的寻找和布局。

华南一家私募透露,公司的产品近期做了适当防守,持仓以泛科技赛道为主,包括半导体设备、军工、智能驾驶等细分行业。

淡水泉认为,越是在迷茫的时候,越需要冷静应对。近期,该公司加仓了新能源汽车相关零部件龙头,该公司所在行业在国内外市场的渗透率依然具有很大提升空间,公司所具备的供应链协同创新优势、规模效应、技术优势将强化其盈利能力。

“我们也增加了受益于新能源行业巨大需求的电力元器件制造公司。绿色能源在电力系统中占比的持续提升、电网智能化趋势以及海外出口的优秀能力,将为公司带来业绩的稳定增长。中报业绩方面,组合持仓公司业绩总体处于符合或超预期状态。”淡水泉称。

该公司表示,当静下心来,以自下而上方式扫描行业及公司时,完全可以看到一批批具有进取心的中国企业及企业家,以自身的力量为本土及全球市场创造价值。淡水泉将这些公司分成两类:一类是在国内海外两个市场均具备竞争力的制造业企业,这类公司存在于医疗器械、工程机械、新能源车相关产业链等很多领域。另一类是那些有能力充分获益于内需市场结构性机会的消费、工业、地产链等领域的优秀公司。国内市场需求稳定、龙头公司的市场份额、差异化的高端产品使得这些公司具备可持续的竞争力,有稳态的竞争优势和足够的确定性,并由此生成基本面的正向积累,可以很好获益于国内市场及海外市场的机会。

市场的钝化与转折

近几个月,市场悲观情绪加重,市场对积极的政策出现钝化反应。对此,淡水泉表示,这种状况符合市场转折时期的特征:即悲观预期被放大、对利好政策阶段性视而不见。但从事实角度往后看,积极因素又在积累。

该公司认为,市场期望立竿见影式的措施,而政策的应对不是一次性发生的,而是分批次进行。但政策效果将是逐步产生的,当累积到一定程度,积极效果会不断显现。要跳出当前悲观情绪,不必盲从,要更多从不确定性中去寻找确定性。“我们看到的确定性,是很多行业依然在成长,技术在进步,企业在创造价值。”

“地产的门关了,会打开另外一扇资本市场的大门,而市场的表现似乎认为门没了,我们更相信另外一扇门在打开,虽然可能不是一蹴而就,战略期待,战术上保持耐力。”华东另一家老牌私募表示。

在具体的热门板块上,华南一家知名私募负责人分析,虽然公司看好AI行业前景,但A股市场炒作的AI标的有点类似1999国内炒互联网主题,是博弈交易,作为主题和趋势投资没问题,但如果从买行业和买公司的角度投资则很难下手,往后看要更谨慎。

谈及医药板块,他认为,短期要谨慎点,市场贝塔的冲击力比较大。从中长期角度看,当下更像是长期熊市后最后的恐慌阶段,很多优秀公司的估值会进入难得的水平,好公司进入好价格。

“半导体产业链上游的去库存情况、国产半导体设备材料导入国内大厂的进展是我们密切关注的两大要点。作为自主可控和新一轮周期见底的代表,半导体是我们会继续加大配置的细分行业。”前述华南私募坦言。